楽天カードの審査落ちした理由が知りたい

楽天カードの審査に落ちてしまった場合に考えられる理由についてまとめてみました。楽天カードの審査に落ちたが多い当たるフシがない、これから楽天カードに申込みをするが不安がある方などは参考にしてみてください。こちらの記事は、過去にクレジットカード会社に勤務していた方と共同で作成・監修をしていただいております。

監修者について

年齢:40代男性(Aさん)xx年~2013年まで某クレジットカード会社に勤務、その後は保険会社に勤務したのち現在は独立系フィナンシャルプランナーとして活動しています。

目次

- はじめに

- 楽天カードの審査に通らない場合に考えられる10の理由

- 過去6ヶ月以内に他社カードに申込みをした

- 職業や年収など本人属性のスコアが低いと判断されている

- 過去5年以内にクレジットカードの支払いや携帯料金を滞納した

- 他社からの借入金額やクレジットカードの所有枚数などが多い

- 他社からの借入額などをウソの情報を記入した

- 必要のないキャッシング枠を希望した

- カード発行元に社内ブラックとして登録されている

- 過去に金融事故を起こしている

- 30歳以上の方ではじめてのクレジットカードに申込みをした

- 個人信用情報機関に登録された情報が間違っている

- 楽天カードの審査対策まとめ

- 個人信用情報の開示請求の方法(申込方法、費用、支払方法など)

- 今すぐ楽天市場で使えるカードがほしい方

はじめに

楽天カードの審査基準は公表されていません

まずはじめに、楽天カードに限らず全てのクレジットカードは審査基準などは公表されていません。しかし、一般的なクレジットカード審査における基礎知識、それに加えて、楽天カードの申込みに関する体験談や口コミなどを確認していけば審査落ちの理由・審査対策などが見えてくるものです。このページではそんな情報をまとめてみました。

楽天カードの審査に通らない場合に考えられる理由

その1.

過去6ヶ月以内に他社カードに申込みをした

あなたの抱えているローンの残高や持っているクレジットカードの種類など、すべての金融情報は「個人信用情報機関」という第三者機関を通じて共有されています。

過去6ヶ月間に3回以上クレジットカードの申し込みをすると、いわゆる「多重申込」と呼ばれる状況にあり、金策に追われているなどネガティブな印象を与えるためカード会社によっては多重申込みを確認した時点で審査落ちとしているクレジットカードもあるそうです。

楽天カードに関しても、多重申込みにきびしいという口コミをよく目にするので、審査に不安のある方は申込情報が消えたクリーンな状態で望むことをおすすめします。申込履歴は記載された月を含む、6ヶ月後の第一日に消えます。本人であれば個人信用情報機関に登録されている情報を「開示請求」することもできるので心配な方は確認してみてください。

個人情報信用機関は全部で3機関あります。「CIC」はカード・信販系、「JICC」は消費者金融系、「JBA」は銀行系のように、加盟している金融機関の種類が異なります。たとえば、上記のクレジットカードの申込み履歴であれば「CIC」の「申込情報」に記載されています。クレジットカードの審査では「CIC」と「JICC」のみ確認しているカード会社が多いとのことです。この3機関では、CRIN(クリン)と呼ばれる信用情報交流ネットワークにて情報を共有しているという点も覚えておきましょう。

|

|

|

|

|

JBA

(KSC) |

|

その2.

職業や年収など本人属性のスコアが低いと判断されている

クレジットカードの審査では、スピーディーに公平な判断をするために、コンピューターを使い、その個人に関する色々な情報を「スコアリング・点数化」した合計値に応じて、カード発行、カード審議(マニュアル審査へ)、カード発行不可などのあたりをつけて審査をすすめていきます。

まずは、職業や年齢など「本人属性」のスコアリングについて、一般的なクレジットカードのプラス要素、マイナス要素を見直してみましょう。

|

本人属性とスコアリングの傾向について

|

|

|

年齢

|

|

|

職業

|

|

|

年収

|

多いほどスコアも高くなります。 |

|

勤続年数

|

勤続年数が長いほどスコアは高くなります。勤務して半年以下の場合、自営業で開業一年未満などはマイナス評価の可能性もあります。 |

|

雇用形態

|

フリーター<契約社員<正社員の順番でスコアは高くなります。 |

|

居住年数

|

居住年数が多いとスコアが高くなる可能性があります。 |

|

居住形態

|

賃貸<社宅<持ち家の順場でスコアは高くなります。 |

|

家族構成

|

独身<既婚者の順番でスコアは高くなります。親と同居はプラス要素、子供がいるのはマイナス要素となります。 |

|

固定電話

|

固定電話があるとスコアが高くなる可能性があります。 |

|

預金金額

|

多いほどスコアが高くなる可能性があります。 |

無職や専業主婦でも作れる可能性はある

クレジットカードのなかには、年収◯◯以上など条件を達成できていない場合には即審査落ちというカードもあるようですが、楽天カードの場合にはそのような条件はおそらく存在しません。私の身内を例にあげると、楽天カードは本人収入0円の専業主婦(妻)、73歳の年金ぐらしの両、無職の学生(息子)でも作ることができました。

上記でも説明したとおり、カード審査はスコアリングの合計値によって判断されるため、たとえ本人収入がなくても親の存在、世帯年収(配偶者の収入)、預金金額や過去のカードヒストリー次第などで審査に通過する可能性があるということです。

その3.

過去5年以内にクレジットカードの支払いや携帯料金を滞納した

クレジットカードの審査では、他社のクレジットカードなどの利用状況が影響します。過去のクレジット契約の利用状況は「個人信用情報機関」を通じて、カード会社間で共有されています。きちんと取引ができていれば「プラス要素」、返済の遅れなど延滞があれば「マイナス要素」として判断されます。

続けて信用情報についてもう少し具体的にみていきましょう。

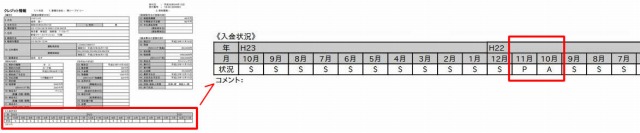

上記は「CIC」で閲覧することができる、あるクレジットカードの「クレジット情報」という報告書です。「入金状況」という項目に、請求どおり入金がされていない状態を示す「P」や「A」のマークがあります。この表示は一つでもあると大幅な減点、複数あると審査通過がきびしい状態となります。クレジットカード以外にも「個品割賦購入あっせん契約」で購入した「スマートフォンの分割払い」なども同様に掲載されるので覚えておきましょう。

入金情報は全部で24マスあります。契約期間内には毎月左側から追記されていくため、右側から押し出された入金情報は消えていきます。つまり、たとえ「P」、「A」のマークがついても、そのあと順調に取引をしていけば延滞履歴は24ヶ月(二年間)で消えます。

ただし、「P」、「A」という延滞マークのついた状態で取引が終了した場合、たとえば、クレジットカードの解約、スマートフォンの分割払いの返済完了など、それ以上の入金取引がない場合には延滞マークを右に押し出して消すことができません。その場合にはクレジット契約の保存期限である契約終了から5年は残ることになります。

|

表示

|

意味

|

|

$

|

入金があった

|

|

P

|

一部が入金された

|

|

R

|

本人以外から入金があった

|

|

A

|

入金がなかった(未入金)

|

|

B

|

本人の事情とは無関係で入金が無かった

|

|

C

|

未入金だが原因不明

|

|

―

|

請求も入金もない

|

|

空欄

|

クレジット会社等からの更新がない

|

その4.

他社からの借入金額やクレジットカードの所有枚数などが多い

他社からの借入金額多い場合、借入件数が多い場合、クレジットカードの所有枚数が多すぎる場合なども審査に通らないと言われています。

「他社からの借入金額はいくらまで大丈夫なの?」との疑問が多いようなので、過去にクレジットカード会社に勤務、現在はFPとして働いている知人に聞いたところ、一般的なクレジットカードでは借入件数が5件、年収の20%以上の借入があるときびしいとの見解でした。一般的な家計の適正と言われる、年収の6割が生活費、2割が交遊費と言われる数字と考えても妥当な数字ですね。

「クレジットカードの枚数はいくつまで大丈夫?」については、当然ですが多すぎる場合には落ちる可能性も高くなるとのことです。ちなみに、一般社団法人日本クレジット協会の2016年調査によると、一人あたり2.5枚が平均ということなので、客観的には5枚程度ならば少し多いくらい、10枚以上はかなり多い枚数を所有していると判断することができます。もし不要なカードがある場合には解約しておきましょう。

その5.

他社からの借入額などを虚偽(ウソ)申告していた

あなたの他社からの借入額は、あえて質問しなくても信用情報機関を通じてカード会社は全ての情報を把握しています。それなのに「なぜ借入額を質問するのか?」それには二つの理由があると言われています。

一つ目は「自分の借入額をきちんと把握しているか」という確認です。自分の借入額を正確に把握していない人にカードを発行するのはカード会社にとっても大きなリスクになります。間違えていた、勘違いした、などもお金にルーズな人という判断ができます。

二つ目は「嘘のない信頼できる相手なのか」ということです。クレジット契約は、いわば立て替え払いです。カード会社とカード利用者の信頼関係なくしては契約は成立しません。当然ですがウソの情報を入力することは信頼を失うことになります。

その6.

必要のないキャッシング枠を希望した

まず最初に、あなたがもしキャッシングを利用する予定がないのであれば、キャッシング枠は希望しないでカードに申し込みすることをおすすめします。専門家に話を聞いたところ、カード会社により判断が違うので明言はできないとのことした。ただし、カード業界の定説としては、不要なキャッシングは希望しないの方が良いとの見解です。

もう一つ、貸金業法(貸金業の規制等に関する法律)の総量規制により、キャッシング枠は年収の1/3までと法律で定められているという点も覚えておきましょう。ちなみに、本人収入0円の方は希望してもキャッシング枠はつきません。

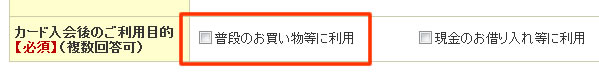

上記は楽天カードの申込込みフォームの項目ですが、本人収入のない方が「現金のお借り入れ等に利用」を選択して申込みをしたとしても絶対にキャッシング枠がつくことはありません。※銀行発行のクレジットカードは総量規制の対象外です。

その7.

カード発行元に社内ブラックとして登録されている

楽天カード株式会社側であなたをいわゆる社内ブラックリストに登録しているケースです。過去に楽天カードを利用して迷惑をかけて強制退会になるなど、直接的な原因以外にも、カード発行元が独自に入手した情報などから社内ブラックとして登録される可能性もあります。これに関しては、確認する術はありません。信用情報のように明確な保存期限などもわかりませんので、永久に削除されない可能性もあります。

その8.

過去に金融事故を起こしている

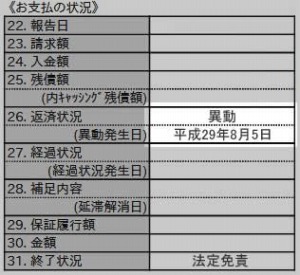

過去に金融事故(長期延滞、任意整理、個人再生、自己破産、奨学金の延滞など)をしている方などが該当します。上記は「CIC」に登録されたあるクレジット契約の情報ですが、返済日より61日以上または3ヶ月以上の支払遅延があるものには「異動」と明記されます。これが”ブラック”と呼ばれる状態で、この状態で新規にクレジットカードやローンの契約をしてもまず通りません。これらの情報は「CIC」、「JICC」、「JBA」という3つの信用機関で共有されていて、たとえ延滞が解消しても情報は一定期間は消えません。

さらにもう一つ、事故情報が消える前にクレジットカードの新規申し込みは絶対にしてはいけません!審査に通過しないのはもちろんのこと、カード会社に金融事故を起こしていた事実を知られて社内情報に登録されると喪明け(信用情報がキレイになった状態)したあとも、そのカードは審査落ちの原因になりかねません。

「奨学金を3ヶ月以上延滞するとクレジットカードが作れなくなる」奨学金は3ヶ月以上延滞すると「JBA」に「延滞」の事実が残ります。この情報は返済が完了しても5年間は残り続けます。延滞の事実はCRIN(クリン)で情報が共有されているため、クレジットカードの審査にも大きく影響してきます。

|

事故情報が消えるまでの期間

|

|||

|

CIC

|

JICC

|

JBA

|

|

|

長期延滞

|

5年

|

1年

|

5年

|

|

任意整理

|

登録されない

|

5年

|

登録されない

|

|

個人再生

|

登録されない

|

5年

|

10年

|

|

自己破産

|

5年

|

5年

|

10年

|

その9.

30歳以上の方ではじめてのクレジットカードに申込みをした

ある程度の年齢(目安は30歳以上)の方が、はじめてクレジットカードの申込みをすると、職業や家庭環境などに関係なく審査に落ちてしまう事があります。業界的にこのような属性の方をこのような属性の方を「スーパーホワイト」と呼びます。

なぜスーパーホワイトだと審査に落ちてしまうのか?

過去にクレジットカードを作ったことのない方は、個人信用情報機関にクレジットカードの利用履歴が一切保存されていません。この状態が過去に自己破産などの金融事故を起こした方の喪明け(通称:ホワイト)と見分けがつかないことが原因です。ある程度の年齢なのに、過去にクレジットカードを利用していないことが不自然だと判断されてしまうわけですね。とても理不尽なことですが、カード会社としても自己防衛のためでもあるので仕方のないことなのです。

対策としては、審査に通るクレジットカードを探して作る、そしてきちんと利用して信用情報機関にカードヒストリーを登録していくことが大切です。新規にクレジットカードを申し込みする際には「多重申込」にならないように、6ヶ月以上の期間をあけて申込みをしましょう。

その10.

個人信用情報機関に登録された情報が間違っている

最後の要因として考えられるのが、個人信用情報機関に登録されている情報が間違っているというケースです。極稀なケースですが、同姓同名で間違った情報が掲載されていたという事例もあったそうです。

また、すでに解消したと思い込んでいたネガティブな情報がそのまま掲載されているケースもあります。過去の自己破産の免責について、裁判所から連絡が無かったためクレジット会社が事実を知らずにそのまま掲載していた。消費者金融やカードローンなど完済したが、解約手続きをしていないためそのまま情報が残っていた。など色々なケースがあります。

このような状況を回避するためには「個人信用情報機関に開示請求」して、自分の目で確認する意外に方法はありません。それは面倒だと思われる方もいるかもしれませんが、実際に開示請求をしてみるとそれほど手間はかかりません。

楽天カードの審査対策|個人信用情報の開示請求の方法

楽天カードの審査対策まとめ

ここまでを踏まえて楽天カードの審査対策は下記のとおりです。

- 個人信用情報の開示請求をしてクリーンな状態で申込みをする。

- 入力フォームの記入は正確に!虚偽の記載などは絶対に駄目です。

- 必要なければキャッシング枠はつけない

- 不要なクレジットカードがあれば解約をする。

- 他社カードでクレジットカードカードヒストリーを構築する。

本人属性のスコアをあげるためにできる対策は下記の通りです。

- 無職の場合にはアルバイト・パートなどの仕事をはじめる。

- 勤続年数が増えてから申込みをする。

- 貯金をする。※楽天カードの審査では預金金額という質問があります。

- 親と同居する。

- 固定電話を引く。

個人信用情報の開示請求の方法(申込方法、費用、支払方法など)

3つの個人信用情報機関の開示請求の方法や費用などについてまとめてみました。楽天カードの審査では「CIC」と「JICC」が参照されています。「JBA」は参照していませんが、審査落ちの理由がわからない方は3機関すべての開示請求しておくのが確実です。

|

CIC(株式会社シー・アイ・シー)

|

|

|

会員

|

クレジットカード会社、信販会社など。 |

|

申込方法

|

|

|

開示費用

|

ネット・郵送は1,000円、窓口は500円。 |

|

支払方法

|

|

|

関連リンク

|

申込方法、開示結果の見方 |

|

JICC(日本信用情報機構)

|

|

|

会員

|

クレジットカード会社、信販会社など。 |

|

申込方法

|

|

|

開示費用

|

ネット・郵送は1,000円、窓口は500円。 |

|

支払方法

|

|

|

関連リンク

|

申込方法、開示結果の見方(PDF) |

|

JBA(全国銀行個人信用情報センター)

|

|

|

会員

|

銀行など。 |

|

申込方法

|

|

|

開示費用

|

|

|

支払方法

|

|

|

関連リンク

|

申込方法、開示結果の見方(PDF) |

手数料の支払い|クレジットカードが使えない場合には

本人名義のクレジットカードが使えない場合には、郵送で申込みをしましょう。その際に支払は、3つの機関共通で郵便局で購入できる「定額小為替証書(ていがくこがわせしょうしょ)」の1,000円分を購入して同封すれば問題ありません。指定受取人という項目は無記入が一般的なので記入しなく大丈夫です。

さいごに

今すぐ楽天市場で使えるカードがほしい方はこちら

さいごに、現時点では楽天カードは作れそうもないが、それでも楽天市場で使えるクレジットカードがほしい!という方には、楽天銀行デビットカード(JCB)がおすすめです。

こちらのカードは、カード審査がありません。もちろん年会費無料で楽天カードと同じように「ポイント還元率1%」、さらに楽天市場では「いつでもポイント2倍」で買物ができます。デビットカードなのでカードを使いすぎる心配もありません。詳細はこちら:楽天JCB デビットカード

こちらのページを共有する

こちらの記事も合わせてチェック

楽天ポイントを本気で貯めたい方必見の記事!

今週の要チェックイベントはこちら

楽天カードはラインアップも充実!各カードの特徴を解説した記事

特集記事

楽天のでんきを徹底解説!電気代が安くなるかも!?

- 実際に電気料金がいくらになるのか試してみる:電気料金シミュレーション

- 新規入会特典窓口※申込み前に要エントリー:楽天のでんき

楽天市場でふるさと納税を一番お得に購入する方法!